Hay diferentes redacciones en la cláusula de derecho preferente de liquidez, pero la versión básica sería que si se vende la empresa por un precio inferior a lo invertido, pues primero recuperan el dinero los que tienen este derecho. Resumiendo y por no entrar en detalles, si un inversor ha puesto 1MM€ y tiene este derecho, si la venta es inferior a 1MM€, pues quien recupera el dinero es el inversor.

Aunque me considero emprendedor, he trabajado muchos años como inversor, y hasta hace 3-4 años esta cláusua no era habitual en España, sin embargo últimamente no hay fondo que no la incluya.

Los emprendedores intentan subir las valoraciones porque así se van a diluir menos, y tendrán más % en el futuro EXIT, y los VCs ante la subida de valoreciones te ponen la cláusula de derecho preferente de liquidez, ésta entre otras (la antidilution es otra aberración, pero bueno) para cubrir su riesgo de que la valoración sea demasiado alta y no puedan recuperar su inversión en una venta.

El peor enemigo de un emprendedor en una negociación es el propio optimismo del emprendedor. Creen que su empresa valdrá millones basado en Techcrunch, muchos no saben que su empresa valdrá un múltiplo de Ebitda (normalmente entre 6x y 12x).

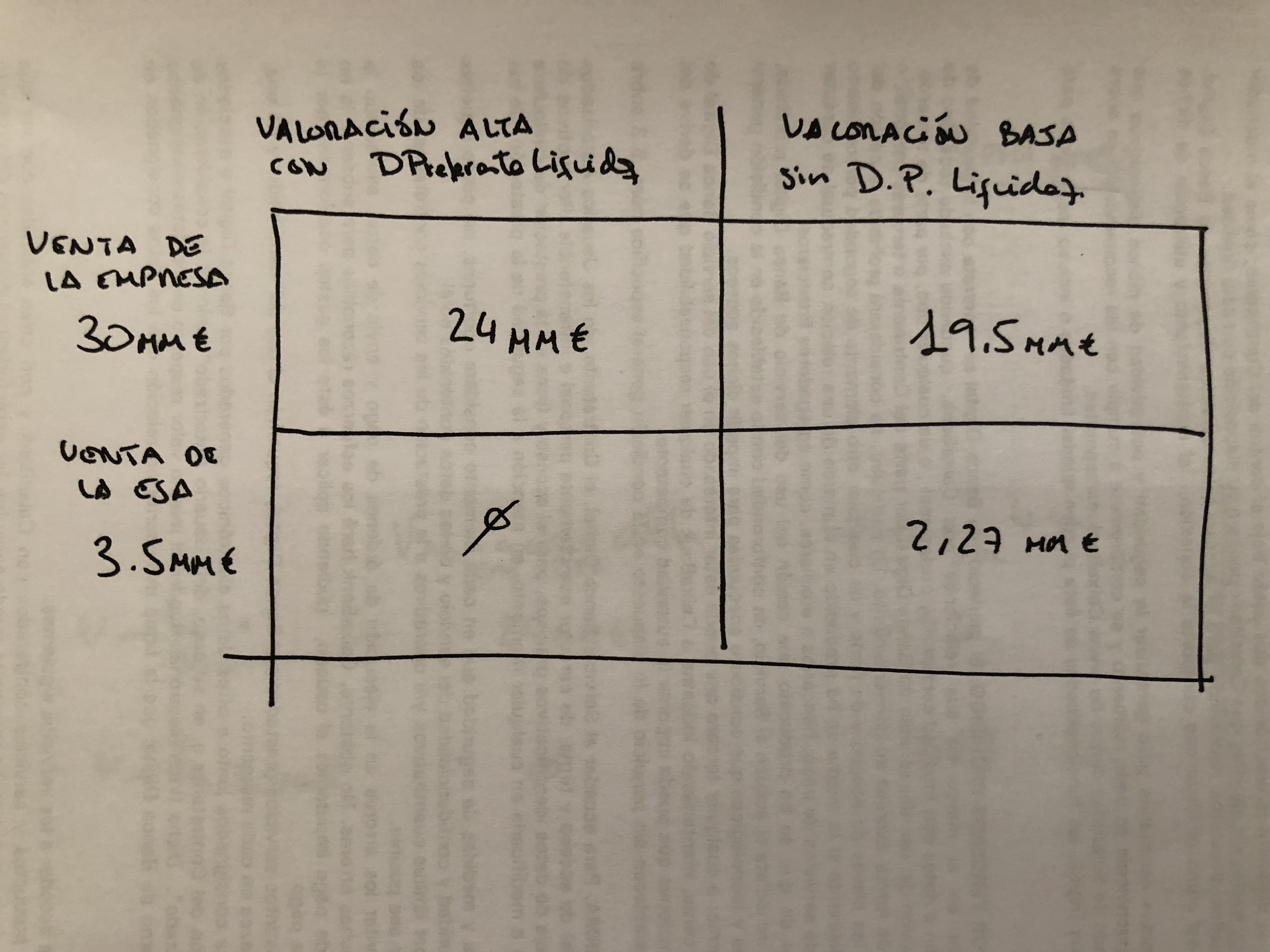

En mi opinión muchos emprendedores se equivocan, porque subiendo la valoración y poniendo el derecho preferente de liquidez lo que consigues es que si la empresa se vende por muchos millones de euros ganes un poco más. Sin embargo si la empresa se vende por menos de lo esperado (ojo que es lo más habitual y lo más probable) no verás prácticamente nada. Voy a poner un ejemplo. Tu empresa recibe 3,5MM€ de inversión:

- Si tienes derecho preferente de liquidez valoraste muy bien tu compañía y ahora los emprendedores tienen el 80%, va bien y se vende por 30MM€, como emprendedor te tocan 24MM€.

- Si tienes derecho preferente de liquidez, valoraste muy bien tu compañía y ahora los emprendedores tienen el 80%, va mal la venta y se vende por 3,5MM€, bien pues te vas para casa sin ver nada.

- Si no tienes derecho preferente de liquidez y los emprendedores tienen el 65%, va bien y se vende por 30MM€, como emprendedor te toca 19,5MM€ (la diferencia con caso 1 es 4,5MM€ sabiendo que te has llevado 19,5MM€). O sea en este caso pasas de ser rico a un poco menos rico, pero muy rico.

- Si no tienes derecho preferente de liquidez y los emprendedores tienen el 65%, va bien y se vende por 3,5MM€, te llevas como emprendedor 2,27MM€

Para mí como emprendedor tiene mucho sentido cubrirme si va mal y poderme llevar «solo» 2,27MM€. Tal vez suene a poco, pero 2,2MM€ es mucho dinero, y entre pagar hipoteca y tener 2,2MM€ en el banco tu vida puede cambiar. Está bien ser optimista, pero creo que como emprendedor tienes que negociar sabiendo que puede salir mal, ser ambicioso no está reñido con ser racional.

En todas las compañías he preferido ir sin Derecho Preferent Liquidez y por tanto en Seedrocket4Founders Capital nuestro contrato modelo va sin derecho preferente de liquidez y sin antidilution, lo que pasa, es que muchos emprendedores que nos vienen a ver ya vienen con otros inversores que les han puesto la clausulita. Y muchos no valoran correctamente la cláusula y lo que puede suponer, simplemente ven que se diluyen menos. Y una vez te la han puesto, ya nunca te la sacan. Ser entrepreneur friendly no es hacer muchas conferencias y escribir muchas cosas, sino poner un contrato con el que todos los socios puedan ganar, no que uno gane y el otro no. Hay que recordar que si como emprendedor te vas con 0 a tu casa, has perdido el coste de oportunidad, las horas y tiempo invertido y no cobrado y el menor salario obtenido.

La cláusula de derecho preferente de liquidez es una de aquellas cláusulas que provoca que los intereses de VC y emprendedor no sean los mismos. Mi experiencia es que cuando en el board no hay intereses iguales, todo el mundo desconfia de todo el mundo. También hay VCs que ponen derechos preferentes de liquidez participating ó x2….. esos ya no los comento. Obviamente cuando necesitas dinero si no hay opciones pues es lo que hay, pero hay que ir con cuidado, simplemente saber dónde te metes.

¿Qué escogerías tú en un concurso? Ganar un pelín menos si va bien la cosa, pero asegurarte un premio, o sólo ganar un poco más si la cosa va bien.

Esto lo decís porque en seedrocket pasais de pedir liquidación preferente (que no preferencia de liquidez) o porque queréis evitar que os lo pidan los peces gordos?

Para construir negocietes digitales rentables desde su ronda seed está bien… Pero si quieres desarrollar tecnología que cambie el mundo problemente necesites más dinero que el de seedrocket, y más dinero solo viene con liq pref, sorry about that.

Aviso para Startups que buscan inversión:

Te describimos aquí el que, según parece, es el

«Método de Inversión Disruptivo Anti Lean Startup»

que deberías seguir:

Si alguien quiere invertir en tu empresa, que compre participaciones sociales o acciones.

Que quiere el 20%, que te compre el 20 %

que quiere sólo el 5% que te pague ese 5 %

que quiere ser el jefe, que te pague el 51% o más

Tendrá derecho preferente al porcentaje de lo que compre.

No aceptes nunca un pacto de socios, porque la ley ya establece unas pautas de derechos en función de la participación.

Todo lo demás son cuentos chinos de inversores mafiosos.

Y todo lo demás son pájaros y flores.

Pues yo no estoy tan de acuerdo. En mi primera startup, por un divorcio societario, el inversor tuvo que recomprar acciones a un precio superior a los cofundadores que se quedaban a los que se iban (para no quedarse con más de media empresas). A cambio de eso se ofreció preferencia+participación. La empresa fue demasiado early, el inversor cambió de manos (absorción de cajas) y salió del consejo y provisionó a cero. Peleamos para devolver deuda y capital y encontramos un comprador (vía linkedin), una multinacional cotizada, el problema es que el comprador no quería que casi todo el dinero fuese a un VC que no estaba ni en el board ni había puesto nuestra empresa en su portfolio en la web. Tampoco era justo una operación basada en quebrar y que el comprador adquiririese assets y contratase a la plantilla y donde el inversor no viese nada. Al final en una operación modesta el inversor con un 35% del exit recuperó todo y los emprendedores y plantilla vimos algo y todos los créditos públicos se pagaron anticipadamente. Creo que hay que intentar cuando las cosas no salen bien o no del todo bien que nadie se sienta «timado», no tiene sentido que en la misma operación unos ganen y otros pierdan. Eso no genera confianza para el sistema.

A mi como emprendedor la preferencia simple no me parece mal, y el modelo «Kolchón» del blog de K-fund me parece una solución muy bien ideada.

Precisamente la clausula de Liquidation Preference (bien utilizada) pretende nivelar o restablecer el equilibrio / alineación entre el BP que ha «vendido» el emprendedor y el inversor que se ha creído ese BP. Un VC no invierte en una startup para venderla por 3.5MM, eso es un absoluto fracaso como inversor, y si en ese escenario, sin LP, el emprendedor se lleva 2.27MM habiendo incumplido el pacto tacito con su inversor sobre su visión de la evolución del negocio, me parece que el desalineamiento es total. Ha fracasado tanto como ha fracasado el inversor, y no debería salir con una plusvalía tan cuantiosa (2.27MM es mucho dinero) mientras el inversor está perdiendo dinero.

Las clausulas de liquidation preference existen en mercados de VC más desarrollados desde hace decenios. No es una moda de los 3-4 últimos años en España sino lo contrario, por fin nos estamos profesionalizando siguiendo a los mercados más expertos y las estamos poniendo. Otro aspecto, es utilizar estas clausulas de forma perniciosa (double dips, mutiplicadores y caps), pero un LP single dip cumple perfectamente las funciones de alineamiento entre emprendedor e inversor en cuanto al outcome de la inversión. Piensa que está en manos del emprendedor y no del inversor poder vender la compañía por valores más bajos de lo invertido por el VC (la experiencia nos dice que a pesar que el VC mantenga vetos, ante la imposibilidad de continuar con la compañía y por responsabilidad de consejeros, aceptar la oferta es la única opción). Por tanto, es el emprendedor el que puede forzar una venta por un valor en el que el inversor está perdiendo dinero y, en cambio, el emprendedor, vista la situación, se frota las manos con un retorno de 2.27M.

Entiendo tu visión desde el punto de vista del emprendedor pero creo que deriva de malas experiencias mal negociadas, donde inversores han buscado sacar provecho de estas clausulas. Pero las LPs tienen todo su sentido y son perfectamente defendibles. Piensa que un VC responde antes sus inversores, y has de actuar de la manera más diligentemente posible para proteger los intereses de tus inversores, esto es, el dinero que te han confiado. Ser excesivamente benevolente (y no digo razonable, que sería el objetivo) con los emprendedores te hace asumir un riesgo adicional que en determinados escenarios no te ayudarán a levantar futuros fondos.

Esto no quita que a medida que se van incorporando más VCs en el capital y exista un stack de LPs, resultando en una posición claramente desalineada con el emprendedor, se pueda incorporar un LP para este emprendedor para que participe también de este derecho preferente siguiendo un criterio razonable (el «kolchon» de KFund aunque es bastante común de todos modos…)

Quizá cuando te encuentres con experiencias desde el otro lado (inversor) y veas emprendedores que han sido capaces de vender su visión (grandes vendedores de humo) a valoraciones altas y te encuentres que de algún modo «te la han colado» y no tengas protección via LP, entonces quizá te replantees tu visión. Igual que me lo he cuestionado yo leyendo tu artículo. Gracias por compartir.

En estos últimos años 18 años he sido emprendedor e inversor, más de 8 años trabajando como VC y 9 como emprendedor, y en paralelo como business angel, lo que para el inversor puede ser un fracaso para ti puede ser un buen deal. Creo que hay deals o tipo de emmpresas, tipo Wallapop que requieren millonadas de euros con poca facturación, sin embargo hay otro tipo de empresas donde se está mucho más alineado, siempre que la valoración de entrada sea razonable no ir con LP.

gracias,